(Texto revisado con fecha febrero 2022)

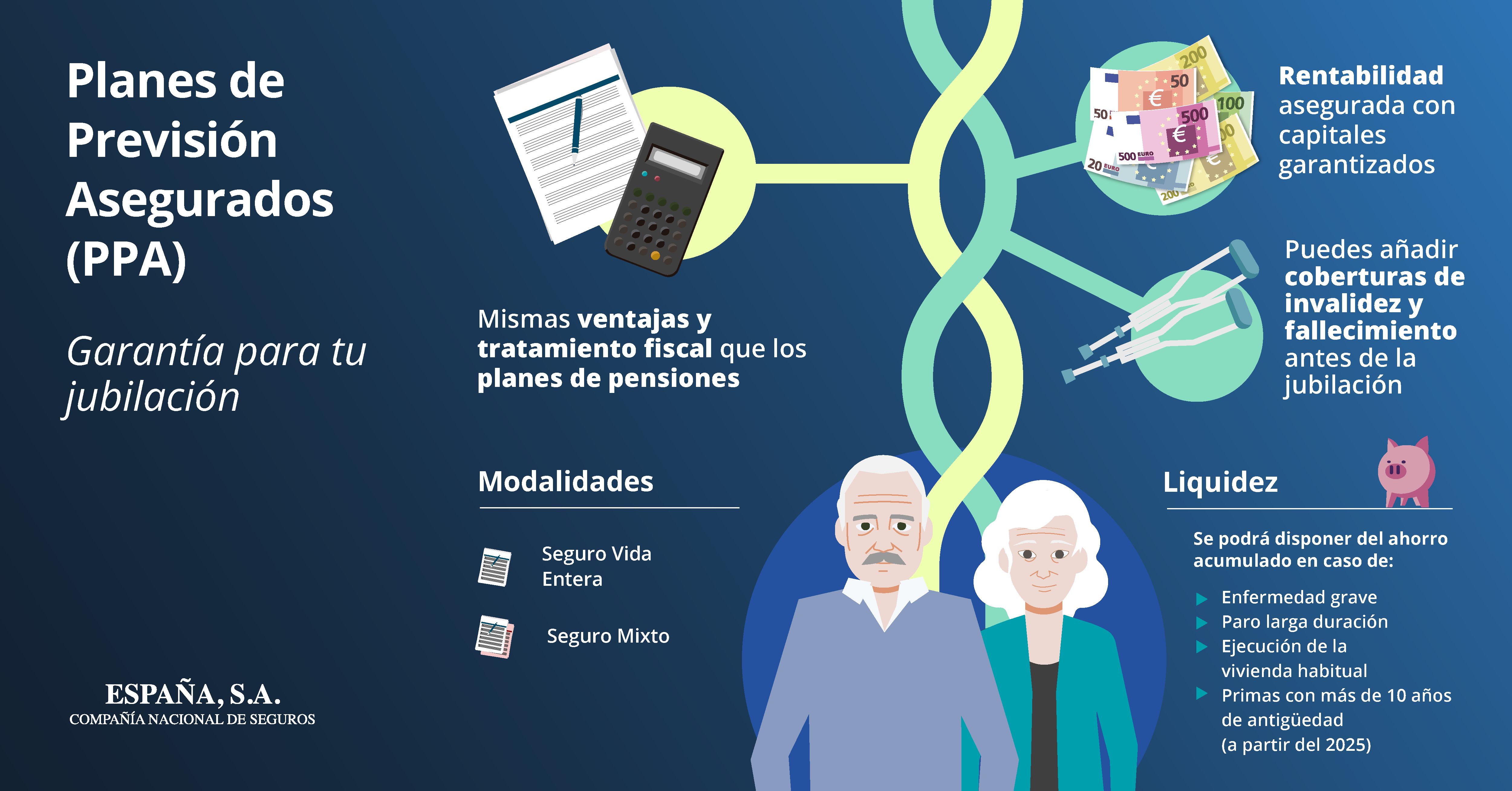

Los Planes de Previsión Asegurados (PPA) son seguros específicamente pensados y diseñados para complementar la pensión de jubilación y, como tales, ofrecen una garantía de interés y están basados en técnicas actuariales.

El aluvión de noticias sobre el estado de cuentas de la Seguridad Social, las reformas a acometer y el importe más que incierto de nuestra futura pensión de jubilación, hacen que cada día estemos más interesados en ahorrar para ese momento, pero:

¿Y si además nos beneficia fiscalmente en nuestra declaración anual del IRPF?

¿Y si también puede ayudarnos a la cobertura y protección de nuestra familia en caso de fallecimiento o invalidez?

¿Y si nos garantiza los capitales a percibir al vencimiento desde la contratación?

Tendríamos un producto diseñado para la jubilación con todas estas ventajas. Veámoslo con detalle:

Tratamiento Fiscal, en este apartado tendremos que distinguir entre:

Aportaciones:

- Las aportaciones al PPA son deducibles en la base imponible del IRPF con el límite máximo de 1.500 Euros anuales o del 30% de la suma de los rendimientos netos del trabajo y de actividades económicas percibidos, el que sea menor (*).

- Para personas discapacitadas con grado de minusvalía igual o superior al 65%, el límite será 24.250 Euros, tanto para las aportaciones realizadas por el propio discapacitado como para las efectuadas a su favor. Asimismo el límite para aportaciones realizadas a favor de personas con discapacidad por terceras personas será de 10.000 Euros anuales por cada aportante, siendo independientes las aportaciones realizadas por estos a sus propios planes.

- En caso de Asegurados con rentas inferiores a 8.000 Euros anuales, el cónyuge podrá efectuar aportaciones a su favor con un límite máximo de 1.000 Euros anuales.

Disposición del capital:

- Los rendimientos no estarán sujetos al IRPF hasta el momento en que se empiece a percibir la prestación. Cuando se perciban las prestaciones, tendrán la consideración de rendimientos del trabajo, sujetos a la retención correspondiente, y se integrarán en la base imponible del año en que se perciban.

Coberturas familiares

Las principales contingencias cubiertas previstas en la legislación vigente pueden ser: jubilación (cobertura principal), fallecimiento, invalidez y dependencia.

Poder incluir coberturas de riesgo en nuestro Plan de Previsión Asegurado es una gran ventaja, puesto que nos permite:

- Garantizar a nuestra familia importantes capitales que les ayuden a cubrir sus necesidades en caso de fallecimiento.

- Asegurarnos una renta en caso de invalidez o dependencia, necesaria para compensar tanto la previsible disminución de ingresos como el aumento de gastos que se produce en estas situaciones.

¡Las primas abonadas en concepto de coberturas de riesgo gozan del mismo beneficio fiscal que las aportadas al ahorro para la jubilación!

Garantía de capitales

Es importantísimo tener en cuenta que en los Planes de Previsión Asegurados el capital a percibir está garantizado y no depende de la evolución de los mercados financieros o de los tipos de interés. Esto es una diferencia clave respecto de muchos planes de pensiones que invierten en renta variable trasladando el riesgo al ahorrador.

Se pueden traspasar

La Ley permite traspasar, total o parcialmente, a los Planes de Previsión Asegurados los derechos económicos tanto de Planes de Pensiones como de otros PPA con un sencillo procedimiento.

Liquidez

A pesar que es un producto destinado a llegar hasta la edad de jubilación, la legislación vigente permite disponer de las provisiones matemáticas en los siguientes supuestos:

- En caso de que se produzcan alguna de estas contingencias principales: Jubilación, invalidez, fallecimiento o dependencia severa o gran dependencia

- En los siguientes supuestos extraordinarios de liquidez:

Desempleo de larga duración, enfermedad grave, y a partir del año 2025 también se podrá disponer de la liquidez correspondiente a las aportaciones que tengan más de 10 años de antigüedad.

¿En qué se parece un plan de pensiones a un PPA?

Como hemos comentado ambos gozan del mismo tratamiento fiscal que, junto con la posibilidad de movilizarlos entre Entidades y su liquidez condicionada a la jubilación o el cumplimiento de alguno de los supuestos legales indicados en el apartado anterior, serían los tres puntos en común.

¿Cuáles son las diferencias entre un PPA y un plan de pensiones?

A pesar de que puedan parecernos idénticos, los planes de pensiones adolecen de dos importantes características de los PPA que tenemos que tener muy presentes a la hora de elegir nuestro producto de jubilación y cobertura familiar:

- Los planes de pensiones NO pueden incluir coberturas adicionales de fallecimiento, invalidez o dependencia.

- Los planes de pensiones NO garantizan un tipo de interés durante toda la vigencia del contrato.

Son promovidos por una o varias entidades de carácter financiero y como partícipe estamos expuestos a posibles rentabilidades negativas, aspecto a tener muy en cuenta cuando queremos consolidar un capital para nuestra jubilación.

Si eres partícipe de un plan de pensiones, la mejor forma de consolidar tu esfuerzo de ahorro a largo plazo es movilizar tus derechos consolidados a un Plan de Previsión Asegurado, garantizándote el capital a percibir a la hora de tu jubilación y la cobertura y protección de tu familia en caso de invalidez o fallecimiento.

Magnifica presentación

Gracias Elicio, creemos que es importante dar una información veraz y objetiva dada la complejidad de algunos productos de ahorro.

Saludos

Muy bien explicado

Muchas gracias Xavi, complementar la protección familiar y de jubilación con productos garantizados requiere de información de calidad, intentamos ofrecerla de una forma amena.

Saludos,

Muy buen detalle de conceptos, muy descriptivo y poder hacer de las diferencias un punto a favor para resaltar la importancia del PPA. Muchas gracias

¡Muchas gracias por tu amable comentario! Nos alegra mucho que hayas encontrado el artículo útil y descriptivo.

Nos esforzamos por ofrecer contenido de calidad que ayude a nuestros lectores a tomar decisiones informadas sobre los productos de previsión social complementaria, y tu feedback nos anima a seguir haciéndolo.

Agradecemos de nuevo tu tiempo y tu interés en nuestro blog. Esperamos seguir contando con tu lectura en el futuro.